Das Übergewicht der Tech-Giganten

Unternehmerischer Erfolg war im Kapitalismus noch nie gleich verteilt. Das liegt schon allein daran, dass sich die Firmen untereinander im Wettbewerb befinden. Deshalb ist es nichts Neues, dass sich die höchsten Renditen bei Aktien langfristig auf wenige, extrem erfolgreiche Unternehmen konzentrieren. Das zeigen Analysen des Kapitalmarktforschers Hendrik Bessembinder auf eindrucksvolle Art und Weise. Demnach erzielten allein die besten 72 Aktien die Hälfte der gesamten Überrendite des US-Marktes im Zeitraum von 1926 bis 2022. Und das, obwohl sie nur 0,26 Prozent aller jemals in dieser Zeit an der Börse notierten US-Unternehmen repräsentieren. Auf globaler Ebene ist es ähnlich. Der Effekt basiert dort aber auf einer deutlich kürzeren Datenhistorie.

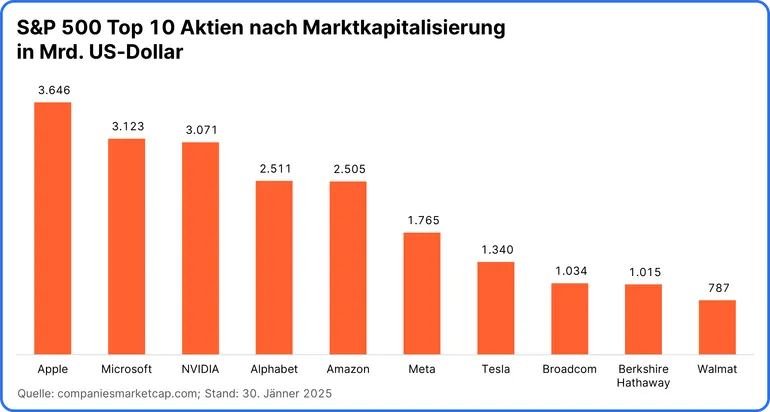

Dominanz der Magnificent Seven

In den USA nahm die Konzentration in der letzten Dekade und vor allem seit Corona erheblich zu. Allein Apple, das nach Börsenwert größte Unternehmen der Welt, machte Ende Dezember 2024 ein Gewicht von 7,6 Prozent im S&P 500 aus. Die Top 10 des Index kamen zusammen auf 38,7 Prozent. Das beinhaltet auch die Gruppe der Tech-Überflieger, die als „Magnificent Seven“ bzw. „Glorreiche Sieben“ bezeichnet werden. Neben Apple sind das Microsoft, NVIDIA, Amazon, Alphabet, Meta und Tesla. Die 490 Unternehmen abseits der Top 10 machen dagegen nur 61,3 Prozent des Gewichts aus, obwohl sie 98 Prozent der Indexmitglieder darstellen.

Man könnte nun meinen, dass eine derart starke Klumpenbildung historisch einmalig ist. Doch das trifft nur bezüglich der letzten Jahrzehnte zu, in denen die Konzentration im Mittel weitaus niedriger war. In den 1960er Jahren war die Konzentration der Top 10 in den USA dagegen zeitweise noch etwas höher. Damals machten die größten Einzelwerte 8,9 Prozent (AT&T im Jahr 1964) bzw. 9 Prozent aus (IBM im Jahr 1969). Noch weiter zurück machten die Giganten des 19. Jahrhunderts – erst Banken, dann Eisenbahnen – deutlich höhere Anteile der Marktkapitalisierung aus. Allerdings ist der Vergleich nicht ganz fair, da die Anzahl börsennotierter Firmen damals noch relativ niedrig war.

Hinweis: Die Entwicklungen in der Vergangenheit sind kein zuverlässiger Indikator für zukünftige Entwicklungen.

Dominanz des US-Aktienmarktes

Nicht nur innerhalb des US-Marktes zeigt sich eine starke Konzentration, sondern auch global. Ende Dezember machten die USA rund 74 Prozent des MSCI World Index aus. In der BIP-gewichteten Variante waren es dagegen nur knapp 51 Prozent. Das zeigt, dass die Bewertung des US-Marktes weitaus höher ist als sein derzeitiger wirtschaftlicher Beitrag. Das liegt an den hohen Wachstumserwartungen für die Zukunft. Diese basieren vor allem darauf, dass die Magnificent 7 ihre Gewinnprognosen sieben Quartale in Folge übertrafen. Expert:innen erwarten für den aktuellen Berichtszeitraum eine Steigerung um 22 Prozent gegenüber dem Vorjahresquartal. Die sieben Aktien heben das Gewinnwachstum des S&P 500 damit auf fast elf Prozent. Für den „S&P 493“ wären es nur 6,4 Prozent.

Umgekehrt zu den USA ist es mit der Gewichtung von Deutschland. Im MSCI World ist das Land mit weniger als 2,5 Prozent unter „sonstige“ aufgeführt, in der BIP-gewichteten Variante macht es ganze 7,6 Prozent aus. Der deutsche Leitindex selbst ist aber auch recht konzentriert. Ende Dezember standen allein die Top 3 Aktien SAP, Siemens und Allianz für ein Drittel des 40 Titel umfassenden DAX. Dabei wurde SAP an der Obergrenze von 15 Prozent gedeckelt. Ohne Obergrenze können extreme Gewichte wie beim MSCI Denmark auftreten. Der 16 Aktien umfassende Index wird zu unglaublichen 60 Prozent von Novo Nordisk dominiert. Im anders berechneten OMX Copenhagen mit 25 Titeln hat die Aktie dagegen nur 13 Prozent Gewicht. Im marktbreiten, mehr als 400 Aktien umfassenden MSCI Europe ist die Konzentration weitaus geringer. Zuletzt war ASML mit 2,7 Prozent der dickste Fisch, gefolgt von Novo Nordisk und SAP. Die Top 10 stammen anders als beim S&P 500 aus verschiedenen Branchen und machen insgesamt nur 21 Prozent des Index aus.

Interessant ist, dass es auch in den Emerging Markets starke Konzentrationseffekte gibt. Zum Beispiel hat der größte Wert im mehr als 1.200 Aktien umfassenden MSCI Emerging Markets, der Chipfertiger TSMC, ein Gewicht von knapp 11 Prozent. Es folgen Tencent, Alibaba und Samsung. Diese Top 4 kommen auf fast 20 Prozent. Auf Länderebene gibt es eine Konzentration in Asien. China, Taiwan, Indien und Südkorea machen zusammen 76 Prozent aus. Innerhalb der einzelnen Länderindizes ist es zum Teil noch extremer: TSMC repräsentiert die Hälfte des taiwanesischen, Samsung 30 Prozent des südkoreanischen und Petrobras 20 Prozent des brasilianischen Index.

Konzentration: Gut oder schlecht?

Was bedeutet die hohe Konzentration nun für Anleger:innen? Bei der Antwort kommt es darauf an, ob sich die Outperformance der dominierenden Aktien auf lange Sicht fortsetzt. Dafür müsste das erwartete Wachstum noch weiter steigen oder zumindest hoch bleiben. Allerdings dürften sich die Wachstumsraten zwischen den Magnificent 7 und den übrigen Mitgliedern des S&P 500 künftig annähern. Für 2026 erwarten Expert:innen mit 16 bzw. 13 Prozent vergleichbare Zuwachsraten. Diese sind zwar immer noch zweistellig, aber niedriger als zuletzt. Das Aufwärtspotenzial dürfte also begrenzt sein.

Eine andere Perspektive bietet der Blick auf den Marktzyklus. So erzielte der S&P 500 in Zeiten, in denen die Konzentration zunahm, überdurchschnittliche Renditen. Umgekehrt war die Performance unterdurchschnittlich, wenn die Konzentration abnahm. Steigende Konzentrationen sind demnach gut für Anleger:innen, da sie einen intakten Bullenmarkt anzeigen, während sich die Konzentration in Bärenmärkten verringert. Eine Trendwende bei den Magnificent 7 wäre also kein gutes Zeichen für die Märkte.

Früher oder später dürfte es aber dazu kommen. Research Affiliates rechnet vor, dass die Rendite der nach Marktkapitalisierung größten zehn Firmen weltweit von 1980 bis 2017 annualisiert, rund 6,3 Prozent betrug. Damit enttäuschten die Giganten im Vergleich zum Rest des Marktes, der 9,7 Prozent pro Jahr erzielte, deutlich. Eine Analyse von Hartford Funds zeigt ein ähnliches Ergebnis für den US-Markt. Demnach erzielten die übrigen 490 Werte des S&P 500 in 95 Prozent der Fälle auf Sicht von 5 Jahren eine Outperformance, wenn die Top 10 über 30 Prozent „wogen“. Dies war häufig mit erhöhter Volatilität und größeren Rücksetzern der Top-Aktien verbunden.

Hinweis: Die Wertentwicklungen in der Vergangenheit sind kein zuverlässiger Indikator für zukünftige Entwicklungen.

Historische Parallelen

Das Hauptrisiko der dominanten US-Aktien dürfte darin liegen, dass ihr Börsenwert viel stärker gestiegen ist als ihre Gewinne. Die letzten Male, dass es eine solche Diskrepanz gab, waren die Dotcom-Blase zur Jahrtausendwende und die Nifty-Fifty-Blase Anfang der 1970er Jahre. Es muss aber nicht zu einem Crash kommen, wie die Parallele zu den Nifty Fifty zeigt. Diese Gruppe von rund 50 Wachstumsaktien dominierte einst den US-Markt. Das Credo war ähnlich wie heute: Die Höhe der Kurse spielt kaum eine Rolle, weil das Wachstum früher oder später jede Bewertung rechtfertigt. Im Dezember 1972 erreichte das mittlere KGV der Nifty Fifty einen Wert von rund 42, während es beim S&P 500 bei knapp 19 lag. Doch langfristig spielten die Bewertungen durchaus eine Rolle. So erzielten die 1972 am höchsten bewerteten 25 Aktien bis 1998 nur etwa die halbe Rendite der 25 am niedrigsten bewerteten Titel dieser Gruppe.

Zuletzt zeigte sich der Markt bereits nervös, wenn hohe Zukunftserwartungen infrage gestellt wurden. So verlor die Aktie von NVIDIA am 27. Jänner 17 Prozent bzw. 590 Milliarden US-Dollar an Marktkapitalisierung, weil das chinesische KI-Startup DeepSeek ähnliche Ergebnisse wie die bislang besten Modelle zum Bruchteil der Kosten bieten soll. Für NVIDIA könnte das einen Rückgang der künftigen Nachfrage nach High-End-Chips bedeuten. Ökonomisch betrachtet sind hohe Gewinnmargen aber auf lange Sicht ohnehin nur schwer gegenüber der Konkurrenz zu verteidigen. Zudem besteht die Gefahr, dass die Giganten aufgrund ihrer wirtschaftlichen Bedeutung und ihres Wettbewerbseffekts von Regulierungsbehörden unter die Lupe genommen werden.

Mögliche Anlagelösungen

Insgesamt scheint die Dominanz des US-Aktienmarktes erdrückend. Im November 2024 lag die Marktkapitalisierung aller US-Aktien zum ersten Mal in der Geschichte mehr als doppelt so hoch wie das BIP des Landes. Das Kurs/Buchwert-Verhältnis des S&P 500 ist auf einem Allzeithoch.21 Die hohen Bewertungen implizieren, dass auf Sicht von 10 Jahren kaum noch positive Renditen zu erwarten sind.

Anleger:innen könnten deshalb den US-Anteil in ihren Portfolios verringern und regional stärker nach Europa und Asien diversifizieren. Dort sind die Aktienbewertungen weitaus niedriger. Auch globale Small Caps könnten interessant sein. In der Vergangenheit haben sie höhere Durchschnittsrenditen erzielt als Large Caps. Eine Möglichkeit, das implizit zu berücksichtigen, sind Produkte, deren Portfolios gleich gewichtet werden. Daneben könnten Fonds wie der ERSTE REAL ASSETS interessant sein, die auch Rohstoffe, Immobilien und Gold beinhalten. Sollte sich die starke Konzentration verringern, dürften auch aktive Fonds wieder bessere Erfolgsaussichten haben. Das geht aus einer Analyse von Russell Investments hervor. Demnach lag der Anteil von US-Fonds, die ihren Vergleichsindex übertrafen, von 1960 bis 2023 in Zeiten fallender Konzentration um 17 Prozentpunkte höher als in Zeiten steigender Konzentration. Ein Beispiel für einen bewusst aktiv gemanagten Fonds ist der ERSTE STOCK QUALITY OPPORTUNITIES.

Anleger:innen, die hohe Kursverluste bzw. einen Totalverlust vermeiden, aber trotzdem weiter auf „heiße“ Themen wie künstliche Intelligenz setzen möchten, haben noch eine andere Möglichkeit. Sie könnten risikoreduzierte bzw. kapitalgeschützte Produkte nutzen. Mit dem neuen US Tech Garant von Crèdit Agricole ist das möglich. Nähere Informationen und Details zum US Tech Garant erhalten Sie ab Zeichnungsstart am 5.2.2025 auf unserer Website.

Anleger:innen tragen dabei das Bonitätsrisiko der Emittentin, das heißt das Risiko von Änderungen in der Kreditwürdigkeit oder einer Zahlungsunfähigkeit.

Erste Group Zertifikate

Tesla-Aktie: Kaufen oder verkaufen?! Neue Tesla-Analyse vom 04. Januar liefert die Antwort:

Die neusten Tesla-Zahlen sprechen eine klare Sprache: Dringender Handlungsbedarf für Tesla-Aktionäre. Lohnt sich ein Einstieg oder sollten Sie lieber verkaufen? In der aktuellen Gratis-Analyse vom 04. Januar erfahren Sie was jetzt zu tun ist.

Tesla: Kaufen oder verkaufen? Hier weiterlesen...